Este ejercicio de 2020 será diferente para muchas personas perceptoras de ayudas, ya que algunas tienen el requisito de realizar la declaración. Como por ejemplo, el ingreso mínimo vital cuyos beneficiarios tendrán que tributar.

Dicho plazo comenzará el 7 de abril, y permanecerá abierto hasta el 30 de junio. Si el vencimiento del plazo cae en una fecha que sea festiva a nivel local o autonómico, este pasa al primer día hábil siguiente al señalado en el calendario.

A continuación, procedemos a explicar las diferentes posibilidades de tributación, dependiendo de cada caso o situación.

¿Qué se considera unidad familiar?

Se considera unidad familiar la formada por el matrimonio y los hijos menores de edad. Y cuando no hay matrimonio, el padre o la madre y los hijos menores de edad. Por tanto, sólo forman parte de la unidad familiar los hijos menores de 18 años.

Así pues, si la unidad familiar tributa de forma conjunta hay que sumar todas las rentas, incluidas las del hijo menor de edad. Sin embargo, si uno sólo de la unidad familiar tributa de forma individual, fuerza a que el resto también tributen de forma individual, si están obligados.

En todo caso, hay tener en cuenta el límite de la obligación de declarar de cada miembro de la unidad familiar por separado. No hay que olvidar que los hijos mayores de 18 años no forman parte de la unidad familiar, son unidad familiar independiente y sus ingresos no se suman al del resto de la familia. Por tanto, si están obligados a declarar lo harán siempre de forma individual.

Hijos con derecho a deducción

Con independencia de que el hijo sea menor o mayor de edad, dará derecho a deducción si cumple los siguientes requisitos:

- Que tenga menos de 25 años a fin de año (edad al 31 de diciembre).

- Que conviva con los padres o dependa económica de éstos. Por ejemplo: los hijos que estudian fuera dan derecho a deducción, aunque no convivan realmente con los padres la mayor parte del año.

- Que no tenga rentas superiores a 8.000€ anuales (no computan las rentas exentas. Ej.: becas)

- Que no presente renta individual con rentas superiores a 1.800€

Nota importante: A estos efectos, desde el 1/1/2015 el límite de rentas es la suma de los «rendimientos netos», es decir, ingresos menos gastos. Incluyendo entre los gastos del trabajo la seguridad social y los 2.000€ de “otros gastos” que se aplican con carácter general a las rentas del trabajo.

Ejemplo: Si un hijo menor de 25 años ha obtenido unos ingresos brutos de 2.500€ por trabajar los meses de verano, sus padres podrán deducirse a su hijo y además el hijo puede presentar su Renta para que le devuelvan la retención de 50€ (2%), porque el rendimiento neto (2.500€ – 2.000 – seguridad social) no supera los 1.800€.

Hijos menores de 18 años y mayores con discapacidad igual o mayor al 33%

- Sin ingresos o rentas netas menores de 1.800 €: Dan siempre derecho a deducción. Puede presentar Renta conjunta con la Unidad Familiar o individual si todos optan por la individual.

- Con rentas netas mayores de 1.800€ pero menores de 8.000 €: Da derecho a deducción, si no presenta Renta individual el menor. Por tanto, si la unidad familiar tributa de forma individual, tendremos que ver qué tipo de rentas tiene el hijo para ver si está obligado o no a presentar la renta, ya que si está obligado y la presenta sus padres no tendrán derecho a deducción por él. Si no está obligado a declarar el hijo, seguramente será mejor no presentar la renta del hijo, pues su devolución será menor que el beneficio que obtengan los padres por su desgravación fiscal.

- Con rentas netas mayores 8.000 €: No da derecho al mínimo por descendiente. Si la unidad familiar opta por la tributación individual, el menor presentará la renta si está obligado a ello y si no está obligado, la presentará si le interesa para que le devuelvan las retenciones.

Renta conjunta: se suma la renta del hijo menor de 18 años

Renta individual: No se suman la renta del hijo, cada uno declara por separado y el hijo presentará la suya, según lo comentado, para que le devuelvan sus retenciones siempre y cuando no perjudique con ello a sus padres por superar el límite de los 1.800€.

Hijo mayor de 18 años y menor de 25 años:

No forman parte de la unidad familiar y sus ingresos no se suman nunca a los de la familia.

- Sin ingresos o rentas netas menores de 1.800 €: Da derecho a deducción. Puede presentar Renta individual si le interesa para que le devuelvan sus retenciones.

- Con rentas netas mayores de 1.800 pero menor de 8.000 €: Si no presenta renta individual da derecho a deducción, pero si la presenta (por estar obligado) los padres pierden el derecho a la deducción.

- Con ingresos superiores a 8.000 €: No da derecho a deducción. Presentará Renta si está obligado, o si le interesa presentarla no estando obligado si el resultado de su Renta o Borrador es a devolver.

Siempre se tiene en cuenta la edad al 31 de diciembre. Por tanto, si a final de año ya es mayor de edad ya no forma parte de la unidad familiar y si cumple los 25 años antes de fin de año, ya no da derecho a deducción a sus padres.

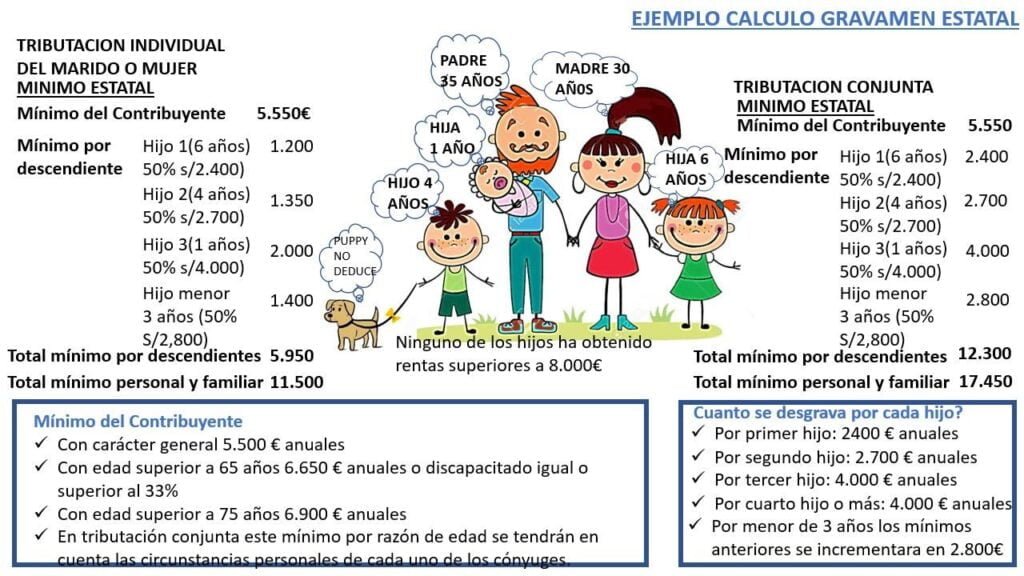

Ejemplo de calculo del gravamen estatal

Importante: en esta imagen se realiza el cálculo del gravamen estatal, después cada comunidad autónoma tiene sus propias deducciones.